يواصل بنك التعمير والإسكان مسيرة نجاحه بخطوات ثابته نحو تحقيق مزيداً من معدلات النمو القوية على مستوى نتائج الأعمال لكافة القطاعات خلال الفترة المالية المنتهية في 31 مارس2024، معززاً بذلك مكانته الريادية كأحد أهم البنوك التجارية الشاملة في السوق المصرفي المصري، حيث أظهرت نتائج الأعمال المستقلة نمو صافي الأرباح قبل ضرائب الدخل والمخصصات لتسجل 3.631مليار جنيه مقابل 2.017مليار جنيه خلال فترة المقارنة بزيادة قدرها 1.614 مليار جنيه وبنسبة زيادة قدرها 80%، في حين بلغ صافي الأرباح المستقلة بعد ضرائب الدخل مبلغ 2.426 مليار جنيه بعد ضرائب الدخل مقابل 1.325 مليار جنيه خلال فترة المقارنة، بزيادة قدرها 1.101مليار جنيه وبنسبة نمو تصل إلى 83.1% خلال الربع الأول من عام 2024.

بنك التعمير والإسكان يحافظ على مسيرة نموه المستدام

وتعليقًا على نتائج الأعمال، أعرب حسن غانم الرئيس التنفيذي العضو المنتدب لبنك التعمير والإسكان، عن اعتزازه بحفاظ البنك على مسيرة نموه المستدام والتمكن من مواصلة تحقيق معدلات نمو قوية على مستوى نتائج الأعمال لكافة القطاعات خلال الفترة المالية المنتهية في 31مارس2024، فعلى الرغم من التحديات الراهنة تمكن البنك من تحقيق معدلات نمو ملحوظة ومتسارعة لكلاً من الإيرادات وصافي الأرباح وسط بيئة تنافسية قوية، مما يعكس قوة استراتيجيته وقدرته على التكيف مع التغيرات المتلاحقة في السوق المصرفي، وذلك بتبنيه لنموذج أعمال منفرد نجح من خلاله في تحقيق الاستفادة القصوى من الفرص المتاحة، مع الحرص على إدارة الموارد بفعالية لزيادة معدلات الربحية بشكل مستدام، والالتزام بأعلى معايير الكفاءة التشغيلية لتحقيق ذلك النجاح المتواصل، إذ ارتفع صافى إيرادات التشغيل بنسبة 64% لتصل إلى 4.2 مليار جنيه خلال الربع الأول من عام2024، كما ارتفع صافي الأرباح بعد المخصصات وضرائب الدخل لتسجل 2.4 مليار جنيه بزيادة قدرها مبلغ 1.1مليار جنيه وبنسبة نمو تصل إلى 83% مقابل 1.3 مليار جنيه خلال فترة المقارنة.

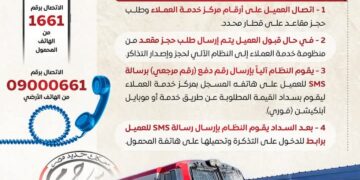

بنك التعمير والإسكان يواصل تنفيذ خطط إرضاء عملاؤه

مؤكداً على نجاح البنك في تنفيذ استراتيجيته الطموحة والتي تضع رضاء العملاء في صدارة أولوياتها، بالإضافة إلى قدرته على استيعاب تطلعات العملاء الحاليين والجدد وتلبية احتياجاتهم بفعالية، ونتيجة لهذا النهج تمكن البنك من توسيع قاعدة عملائه وزيادة حصته السوقية، فقد أستمر البنك في تعزيز ثقة عملائه وتشجيعهم على الاستثمار في مجموعة متنوعة من منتجاته وخدماته، مما أسهم في زيادة ودائع العملاء بنسبة 5.2% لتصل إلى 106.5 مليار جنيه مقابل 101.3 مليار جنيه بإقفال عام2023، وبزيادة قدرها 5.2 مليار جنيه خلال الفترة المالية المنتهية في 31 مارس2024، مدفوعة بزيادة ودائع المؤسسات والتي سجلت 59.3مليار جنيه وبنسبة نمو تصل إلى 7.6%، منوهاً إلى حرص مصرفه على تنويع محفظة ودائع المؤسسات، نظراً لدورها في تقليل المخاطر وتعزيز الاستقرار المالي، من خلال توجيه الودائع لمجموعة متنوعة من القطاعات والشركات لضمان استدامة نمو البنك.

نمو محفظة قروض الشركات والمؤسسات

وأشار غانم إلى مواصلة البنك في تعزيز مكانته الرائدة والتي يتمتع بها في السوق المصرفي المصري، مما أثمر بدوره في تحقيق نمو مستدام لأصوله الخاصة به، إذ بلغ إجمالي الأصول 132.9 مليار جنيه مقابل 125.1 مليار جنيه بنهاية عام2023، وبزيادة قدرها 7.8مليار جنيه وبنسبة نمو تصل إلى 6.3% خلال الفترة المالية المنتهية في 31 مارس2024، وذلك على خلفية نمو محفظة قروض البنك من خلال قطاعيّ التجزئة والشركات، حيث بلغ إجمالي القروض 48.5 مليار جنيه بنسبة نمو تصل إلى 6.6% خلال الربع الأول من عام2024، مدفوعة بنمو محفظة قروض الشركات والمؤسسات لتسجل 22.7 مليار جنيه بزيادة قدرها مبلغ 2.1 مليار جنيه وبنسبة نمو10.4%، مع تسجيل محفظة قروض التجزئة المصرفية مبلغ 25.8 مليار جنيه بزيادة قدرها 866مليون جنيه وبنسبة نمو تصل إلى 3.5%، مع تخفيض نسبة القروض غير المنتظمة لتصل إلى6.7% خلال الربع الأول من عام2024 مقابل 6.9% عن عام 2023، وهو ما يعكس التزام البنك نحو مواصلة زيادة حجم تمويلاته مع الحفاظ على معايير جودة محفظة التمويلات والحرص على تنوع التمويلات من القطاعات المختلفة لضمان نموه المستدام، مع ارتفاع معدل التغطية ليصل إلى 120% في 31 مارس 2024 مقابل 114% عن عام2023.

زيادة عائد القروض والايرادات

مضيفاً أن إجمالي القروض إلى الودائع ارتفع بنسبة 45.5% خلال الربع الأول من عام 2024 مقابل 44.9% عن عام2023، منوهاً إلى أن زيادة عائد القروض والإيرادات المشابهة بنسبة 56.1% والزيادة في تكلفة الودائع والتكاليف المشابهة بنسبة 21%، أسهما في زيادة صافي الدخل من العائد ليسجل 3.7 مليار جنيه مقابل 2 مليار جنيه بزيادة قدرها مبلغ 1.683 مليار جنيه وبنسبة نمو تصل إلى 82.6%.

وأشار غانم إلى تمكن البنك من تحقيق عوائد مميزة بفضل الاستراتيجيات الفعالة التي يتبناها في مختلف قطاعاته، فقد أثمر نمو صافي الأرباح خلال الربع الأول من عام 2024 عن نمو العائد على متوسط حقوق الملكية إلى 63% مقابل 50.5% خلال نفس الفترة من العام السابق، فيما بلغ العائد على متوسط الأصول 7.5% مقابل 4.8% خلال نفس الفترة من العام السابق، لتسجل نسبة زيادة قدرها 56.03%، كما سجل معدل كفاية رأس المال نسبة 22%، وهو ما يتجاوز الحد الأدنى الذي حدده البنك المركزي المصري، حيث بلغ معدل كفاية رأس المال للشريحة الأولى 20.9%، بينما بلغ 1.1% للشريحة الثانية مما يؤكد على التزام البنك بتعظيم القيمة المقدمة للمساهمين وجميع الأطراف ذات الصلة.

لافتاً إلى نمو صافي ربح القوائم المالية المجمعة للبنك وشركاته التابعة والشقيقة لتسجل 2.8 مليار جنيه بعد ضرائب الدخل مقابل 1.3 مليار جنيه وبنسبة نمو قدرها 111% عن نفس فترة المقارنة، مما يؤكد على نجاح البنك في تنفيذ خطته الاستراتيجية نحو تطوير مجموعة شركاته وزيادة استثماراته.

كما أوضح غانم أن دعم المشروعات الصغيرة والمتوسطة، يأتي على رأس أولويات خطة البنك الاستراتيجية، نظرًا لدورها في دفع عجلة التنمية وتوفير فرص العمل، مع مواصلة البنك بتحقيق مستهدفات البنك المركزي بتوجيه 25% من محفظته الائتمانية للمشروعات الصغيرة والمتوسطة.

وعلى صعيد التحول الرقمي أشار غانم إلى تبني مصرفه لاستراتيجية توسعية طموحة في هذا المجال، من خلال تطبيق كل ما يستجد في مجال التكنولوجيا المالية، مع تطوير وتحديث البنية التكنولوجية وتزويدها بأحدث الأنظمة الرقمية من خلال استثمارات متنامية بما يفي بالتحول الرقمي السريع والمتلاحق، حيث أثمرت تلك الجهود عن زيادة نسبة أعداد المشتركين في تطبيق الإنترنت والموبايل البنكي بنسبة نمو9% بإقفال الربع الأول من عام2024، مقارنة بإقفال عام2023، كما زادت نسبة عدد مستخدمي تطبيق محفظة الهاتف المحمول بنسبة نمو 10% بإقفال الربع الأول من 2024 مقارنة بإقفال عام 2023.

وبالإضافة إلى النتائج المالية القوية التي حققها البنك، أعرب غانم عن اعتزاز الإدارة وسعيها المتواصل نحو ترسيخ معايير الاستدامة في مختلف أنشطة البنك التشغيلية، والتي تنعكس بشكل واضح على استراتيجية البنك، نظراً لأهميتها في دعم الاستقرار المالي والمصرفي لتحقيق أهداف التنمية المستدامة، مشيراً إلى حرص مصرفه على اتباع كافة الممارسات المستدامة والمتعارف عليها بالقطاع المصرفي، بالإضافة إلى المشاركة في تمويل عدد من المشروعات الاستراتيجية والداعمة لتوجهات الدولة نحو التحول للاقتصاد الأخضر والتنمية المستدامة، واهتمامه الدائم بتطبيق حلول صديقة للبيئة، من خلال المشاركة في العديد من المبادرات التي تهدف إلى تحقيق الاستدامة، حيث بلغ إجمالي التمويلات المخصصة لخدمة مبادئ التمويل المستدام 3.3 مليار جنيه على مستوى قطاعات تمويل الشركات والقروض المشتركة والمشروعات الصغيرة والمتوسطة خلال الربع الأول من عام2024 وبنسبة نمو قدرها 22% عن عام المقارنة، لافتاً إلى أن خلق قيمة مستدامة لجميع الأطراف ذات الصلة هو هدف استراتيجي فضلًا عن كونه التزام أخلاقي.

مشيراً إلى حرص مصرفه الدائم على تقديم الدعم المجتمعي واتباع منهج الاستدامة في جميع النواحي والمجالات، باعتباره أحد أهم الكيانات المصرفية في السوق المصرفي المصري، مؤكداً على أن قطاعي الصحة والتعليم يأتيان على رأس أولويات أنشطة البنك في مجال المسؤولية المجتمعية، فقد شارك البنك في تشييد وإطلاق” أكاديمية السويدي وبنك التعمير والإسكان الفنية” بمدينة السادات بإجمالي مساهمات تصل إلى 12.5 مليون جنيه، بهدف رفع كفاءة الشباب وإمدادهم بالتدريب العملي والذي يسهم بدوره في تحقيق التنمية الاقتصادية الشاملة في مصر، كونه مصدر أساسي لإمداد سوق العمل بالعمالة اللازمة والمدربة بدقة ومهارة، مما يسهم في تعزيز المنتج المحلي والنهوض بالقطاع الصناعي وتحقيق أهداف التنمية المستدامة ورؤية مصر2030.

مضيفاً إلى مساهمة مصرفه في تجهيز وافتتاح “أول جناح غرفتي عمليات بمستشفى بهية” بالشيخ زايد- باسم بنك التعمير والإسكان، بإجمالي مساهمات تصل إلى 21 مليون جنيه، وذلك بالتعاون مع مؤسسة بهية للاكتشاف المبكر وعلاج سرطان الثدي، بهدف إجراء العمليات الجراحية لمرضى سرطان الثدي داخل المستشفى دون الحاجة إلى إجرائها بمستشفيات خارجية، مما يسهم بشكل فعال ومباشر في تسهيل وتيسير عملية العلاج لأكثر من 3500 حالة سنوياً، مع تقديم خدمة طبية متكاملة وفقاً لأعلى معايير الجودة والكفاءة.

وأوضح غانم إنه على الرغم من التحديات التي يمر بها الاقتصاد المصري، فقد أظهر البنك مرونة وحرفية في مواجهة التحديات، مؤكداً على ثقة الإدارة الكاملة في قدرة البنك على مواصلة تحقيق نتائج مالية وتشغيلية قوية مع قدرة البنك على اقتناص الفرص الواعدة، مشيراً إلى عزم مصرفه على استكمال تنفيذ خطته الطموحة بتفاؤل وحذر استنادًا على عدة ركائز منها وضع العملاء على رأس أولوياته وإدارة المخاطر بحكمة والمضي قدمًا وفق استراتيجية التوسع المنشودة، مع مواصلة التوسع بالعمليات التشغيلية لتعزيز مكانته الرائدة في القطاع المصرفي، استنادًا إلى مبادئه الراسخة والمرونة التي يحظى بها في التعامل مع تغيرات المشهد الاقتصادي.

انت تقرأ هذا الموضوع في قسم أخبار تهمك على موقعك المفضل البيان الاقتصادي نيوز.

كما يمكنم ايضا تصفح المزيد من الاقسام الهامة في موقعنا: